La normativa fiscale vigente prevede alcuni benefici, sottoforma di detrazioni di imposta da scontare nella dichiarazione dei redditi, Modelli 730 o Redditi, a favore degli inquilini per le spese da questi sostenute per la locazione di immobili adibiti ad abitazione.

Le detrazioni previste variano a seconda della tipologia di contratto di locazione adottata e di alcune altre condizioni previste.

I requisiti fondamentali per beneficiare delle agevolazioni fiscali sulle locazioni sono, in generale:

- l'esistenza di un contratto di locazione regolarmente registrato;

- la destinazione ad abitazione principale dell'immobile preso in locazione, intendendo per abitazione principale la dimora abituale del contribuente.

Le detrazioni previste variano a seconda della tipologia di contratto di locazione adottata e di alcune altre condizioni previste.

I requisiti fondamentali per beneficiare delle agevolazioni fiscali sulle locazioni sono, in generale:

- l'esistenza di un contratto di locazione regolarmente registrato;

- la destinazione ad abitazione principale dell'immobile preso in locazione, intendendo per abitazione principale la dimora abituale del contribuente.

Contratti di locazione a canone libero

Sono quei contratti conosciuti in gergo col termine di “quattro+quattro” poiché hanno una durata di 4 anni e si rinnovano automaticamente per altri 4 anni, in più, se al termine dei primi 8 anni nessuna delle parti si attiva per la disdetta o la modifica delle condizioni, essi si rinnovano tacitamente per ulteriori 4 anni. Il canone di locazione è determinato liberamente, di comune accordo tra locatore e inquilino.

La detrazione Irpef spettante è di € 300,00 se il reddito complessivo dell’inquilino non supera € 15.493,71, mentre scende a € 150,00 se il reddito è superiore a

€ 15.493,71 e fino a € 30.987,41.

Contratti di locazione a canone convenzionale o concordato

Si tratta di quei particolari contratti di locazione che vengono stipulati sulla base degli accordi raggiunti a livello locale dalle associazioni di categoria della proprietà edilizia e dei conduttori maggiormente rappresentative.

Il canone, in questi casi, è stabilito dalle convenzioni ed è inferiore a quello praticato sul mercato libero. La durata minima dei contratti in questione è di 3 anni, rinnovabili automaticamente di 2 anni alla prima scadenza. Alla seconda scadenza si ha il tacito rinnovo per ulteriori 2 anni. Sia alla prima che alla seconda scadenza le parti, a particolari condizioni previste dalla legge, possono intervenire per evitare il rinnovo automatico o definire la fine della locazione.

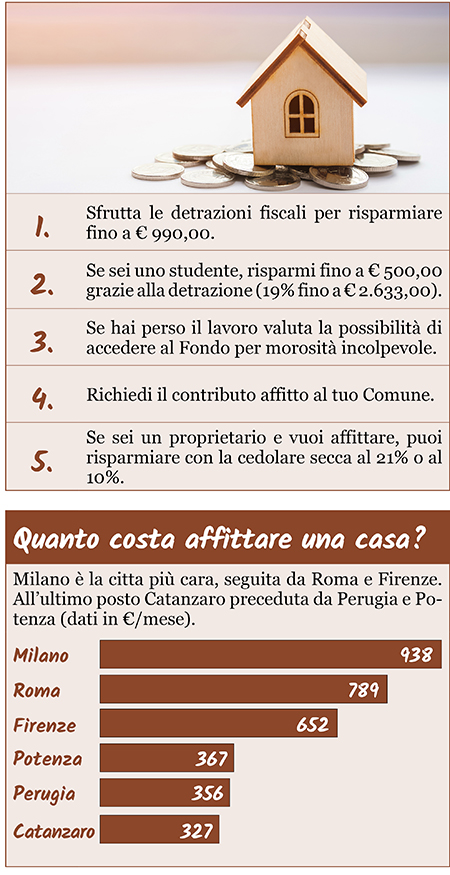

Per gli inquilini che adottano questa particolare tipologia di contratto la detrazione a valere sull’Irpef è di € 495,80 se il reddito complessivo dell’inquilino non supera € 15.493,71 e di € 247,90 se il reddito supera € 15.493,71 ma non € 30.987,41.

Contratti di locazione stipulati da giovani di età fra i 20 e i 30 anni

Una particolare detrazione d’imposta è prevista per i giovani di età compresa tra i 20 e i 30 anni, con un reddito complessivo non superiore a € 15.493,71, che stipulano un contratto di locazione a canone libero, ai sensi della L. 9.12.1998, n. 431, per un immobile che venga adibito a propria abitazione principale.

Il beneficio della detrazione ammonta a € 991,60 e spetta per i primi 3 anni di locazione a condizione che il requisito dell’età sussista alla data di stipula del contratto e permanga per il triennio: in caso contrario spetterà solo per gli anni nei quali il requisito è presente anche se solo in parte.

La detrazione non è concessa se l’abitazione costituisce contemporaneamente anche l’abitazione principale dei genitori.

Nell’ipotesi in cui il contratto sia stipulato da più inquilini la detrazione spetterà, e solo pro quota, agli inquilini che soddisfino i requisiti richiesti.

Contratti di locazione a studenti universitari fuori sede

A favore degli studenti spetta una detrazione del 19% a valere sull’Irpef, calcolata sui canoni di locazione derivanti dai contratti di locazione stipulati (ma anche dai canoni relativi ai contratti di ospitalità, nonché dagli atti di assegnazione in godimento o locazione, stipulati dagli studenti con enti per il diritto allo studio, università, collegi universitari legalmente riconosciuti, enti senza fine di lucro e cooperative) per un importo non superiore a € 2.633,00 e, dunque, nel massimo pari a € 500,00.

Per beneficiare della detrazione gli studenti devono essere iscritti a un corso di laurea presso un’università ubicata in un Comune diverso da quello di residenza, che sia distante da quest’ultimo almeno 100 chilometri e comunque situato in una Provincia diversa. L’immobile locato deve essere situato nello stesso Comune in cui ha sede l’università o in comuni limitrofi.

La detrazione spetta anche agli iscritti agli Istituti tecnici superiori (I.T.S.) e ai nuovi corsi istituiti presso i Conservatori di Musica e gli Istituti musicali pareggiati.

La detrazione non spetta, invece, agli studenti che frequentano corsi post laurea quali master, dottorati di ricerca e corsi di specializzazione, sia in Italia che all’estero.

La detrazione non spetta per il deposito cauzionale, le spese condominiali e di riscaldamento eventualmente comprese nel canone di locazione e per gli eventuali costi di intermediazione.

Nel caso in cui il contratto di locazione sia cointestato a più soggetti, il canone è attribuito pro quota a ciascun intestatario del contratto a prescindere dal fatto che gli inquilini posseggano o meno i requisiti per beneficiare della detrazione. Quest’ultima, tuttavia, spetta solo agli inquilini in possesso dei requisiti richiesti dalla norma ed è calcolata da ciascuno di essi nel limite massimo di spesa di € 2.633,00.

Qualora i canoni siano pagati non dallo studente, ma da un familiare di cui lo studente risulti fiscalmente a carico, la detrazione compete al familiare entro gli stessi limiti previsti per lo studente.

Se i genitori hanno a carico 2 figli universitari titolari di 2 distinti contratti di locazione, ciascun genitore può fruire della detrazione calcolata su di un importo massimo non superiore a € 2.633,00.

La detrazione spetta, alle medesime condizioni ed entro lo stesso limite, anche per i canoni derivanti da contratti stipulati dagli studenti iscritti a un corso di laurea all’estero, purché presso un’università ubicata nel territorio di uno Stato membro dell’Unione europea o in uno degli Stati aderenti all’Accordo sullo spazio economico europeo che consentano un adeguato scambio di informazioni a fini fiscali.

Non spetta mai nei casi di sublocazione.

Contratti stipulati da lavoratori dipendenti trasferiti per motivi di lavoro

Ai lavoratori dipendenti che hanno trasferito o trasferiscono la propria residenza nel Comune di lavoro o in uno di quelli limitrofi nei 3 anni antecedenti quello di richiesta della detrazione, e siano titolari di contratti di locazione di unità immobiliari adibite ad abitazione principale degli stessi e situate nel nuovo Comune di residenza, a non meno di 100 chilometri di distanza dal precedente e comunque al di fuori della propria Regione, spetta una detrazione, per i primi 3 anni, pari a € 991,60 se il reddito complessivo non supera € 15.493,71 o € 495,80 se il reddito supera € 15.493,71 ma non € 30.987,41.

La detrazione deve essere rapportata al periodo dell’anno in cui sussistono i requisiti per beneficiarne.

Regole generali

Le detrazioni previste per la locazione di immobili non sono cumulabili fra loro, tuttavia è consentito di scegliere la più favorevole. Nell’ipotesi in cui, invece, il contribuente si trovi, nel corso dell’anno, in situazioni diverse, può beneficiare di più detrazioni.

Nell’ipotesi in cui i coniugi siano entrambi intestatari del contratto di locazione, la detrazione spetta nella misura del 50% ciascuno in relazione al rispettivo reddito.

Quando si parla di detrazioni è sempre importante conservare per gli eventuali controlli tutta la documentazione che le riguarda, certamente saranno da conservare i contratti regolarmente registrati, le ricevute di pagamento dei canoni o le copie dei bonifici, le certificazioni o le autocertificazioni che dimostrino la destinazione dell’immobile ad abitazione principale, ed ogni altra prova utile a giustificare la spettanza dei benefici.

ACCEDI

ACCEDI CERCA

CERCA