Nuove aliquote dell'imposta di successione in Italia, basate sul legame di parentela con il defunto. Le aliquote vanno dal 4% all'8% e dipendono dalla prossimità del rapporto familiare. E non solo. Dal 1.01.2025, gli eredi di età inferiore a 26 anni potranno richiedere lo svincolo anticipato delle somme di denaro e dei titoli ereditati, anche prima della presentazione della dichiarazione di successione. Viene introdotto il principio di autoliquidazione dell'imposta sulle successioni, che supera l'attuale sistema che prevede la liquidazione della stessa da parte dell'ufficio. Queste le novità in materia di successioni contenute nel D.Lgs. 18.09.2024, n. 139 (pubblicato sulla Gazzetta Ufficiale 2.10.2024, n. 231) con entrata in vigore dal 1.01.2025. La riforma interviene sul Testo Unico 346/1990 concernente l'imposta sulle successioni e donazioni (TUS).

Imposte e agevolazioni applicabili ai beni immobili ereditati

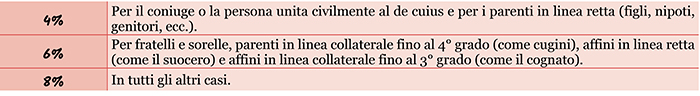

Le aliquote dell’imposta di successione in Italia variano a seconda del grado di parentela tra il defunto (de cuius) e l’erede.

È importante notare che queste aliquote non si applicano all’intero valore ereditato. Sono previste delle franchigie, ovvero soglie di valore non tassato:

- per l’aliquota del 4%, la franchigia è di € 1.000.000;

- per l’aliquota del 6%, la franchigia è di € 100.000.

| Se il beneficiario è una persona con disabilità grave, per le aliquote del 4%, 6% e 8%, la franchigia è di € 1.500.000. |

| Infine, non si paga l’imposta di successione se l’eredità è devoluta al coniuge e ai parenti in linea retta, ha un valore non superiore a € 100.000 e non comprende immobili. |

Valore imponibile per l’imposta di successione e franchigie applicabili

Il valore imponibile per l’imposta di successione è determinato dal valore totale dei beni che un erede o legatario riceve da una successione mortis causa.

Nel caso di beni immobili, il valore imponibile è generalmente il valore catastale. Questo valore contribuisce a determinare la base imponibile su cui applicare le aliquote dell’imposta di successione.

Le franchigie sono soglie di valore al di sotto delle quali l’imposta di successione non viene applicata. L’importo della franchigia varia a seconda del grado di parentela tra il defunto e il beneficiario.

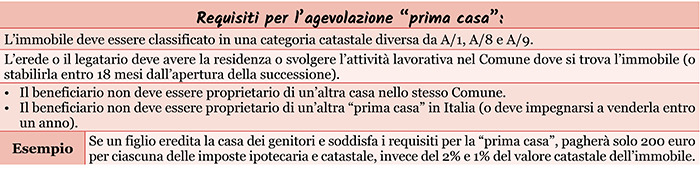

Imposta ipotecaria e imposta catastale

Oltre all’imposta di successione, sui beni immobili ereditati si applica anche l’imposta ipotecaria (2%) e l’imposta catastale (1%). Queste imposte possono essere ridotte a una misura fissa di € 200,00 ciascuna se il beneficiario ha diritto all’agevolazione prima casa.

Giovani e svincolo anticipato somme di denaro e titoli ereditati

Il D.Lgs. 139/2024 introduce una nuova disposizione al Testo Unico 346/1990 (TUS) che riguarda lo svincolo delle somme in caso di eredità. La modifica principale è la possibilità per gli eredi di età inferiore ai 26 anni di richiedere lo svincolo anticipato di somme di denaro e controvalore di titoli, anche prima della presentazione della dichiarazione di successione.

Attualmente, le banche e gli intermediari finanziari non possono svincolare i fondi depositati sui conti correnti del defunto fino alla presentazione della dichiarazione di successione e al pagamento delle imposte relative.

| Questa nuova disposizione permetterà all’unico erede di età inferiore ai 26 anni di accedere ai fondi necessari per il pagamento delle imposte catastali, ipotecarie e di bollo senza dover utilizzare fondi personali |

È importante sottolineare che lo svincolo anticipato sarà limitato all’importo necessario per il pagamento di queste imposte, escludendo l’imposta di successione.

Inoltre, la norma sembra estendere questo diritto non solo agli intermediari bancari, ma anche a società ed enti che emettono azioni, obbligazioni e altri titoli. Tuttavia, si dovrà attendere il provvedimento attuativo dell’Agenzia delle Entrate per avere maggiori dettagli in merito.

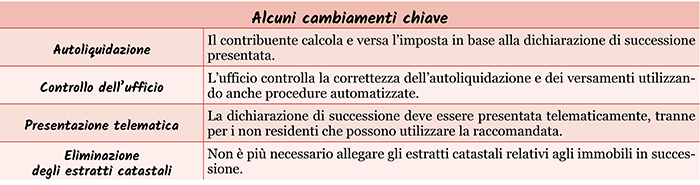

Nuovo sistema di autoliquidazione

Il processo di liquidazione dell’imposta sulle successioni e donazioni in Italia è cambiato con l’introduzione del principio di autoliquidazione. In passato, l’ufficio liquidava l’imposta, ma ora il contribuente la calcola e la versa autonomamente entro 90 giorni dalla presentazione della dichiarazione di successione.

In sostanza, il processo è diventato più snello e basato sulla responsabilità del contribuente nel calcolare e versare l’imposta correttamente. L’ufficio si concentra sulla verifica della correttezza dei dati e dei pagamenti.

Dichiarazione telematica

La dichiarazione della successione è presentata non più all’Ufficio del Registro, ma per via telematica con modalità stabilite mediante provvedimento del direttore dell’Agenzia delle Entrate. Con il D.Lgs. 18 settembre 2024, n. 139 è stato modificato l’articolo 28 del Testo unico del 31/10/1990 n. 346 (testo Unico successioni e donazioni).

È obbligatorio a pena di nullità redigere la dichiarazione sulla base del modello approvato con provvedimento del direttore dell’Agenzia delle Entrate. Resta fermo che tale dichiarazione deve essere sottoscritta da almeno uno degli obbligati o da un suo rappresentante negoziale.

| La spedizione mediante raccomandata viene riservata ai soli soggetti non residenti, che comunque possono spedire la dichiarazione mediante altro mezzo equivalente dal quale risulti con certezza la data di spedizione. In tal caso, la dichiarazione si intende presentata alla data di spedizione. |

Contenuto della dichiarazione di successione

Nella dichiarazione di successione non è più necessario indicare gli estremi degli atti di alienazione a titolo oneroso effettuati negli ultimi 6 mesi, con l’indicazione dei relativi corrispettivi (articolo 29 Testo unico successioni e donazioni), né i modi di impiego delle somme riscosse dal defunto a seguito di alienazioni di beni negli ultimi 6 mesi.

La dichiarazione deve indicare il valore netto dell’asse ereditario, in luogo del valore globale netto.

Non è più dunque necessario allegare alla dichiarazione gli estratti catastali relativi agli immobili e un certificato dei pubblici registri recante l’indicazione degli elementi di individuazione delle navi e degli aeromobili; si chiarisce che è necessario allegare il prospetto di liquidazione dell’imposta sulle successioni e delle tasse per i servizi ipotecari (espungendo il riferimento all’imposta sull’incremento di valore sugli immobili).

Viene consentito di presentare apposite autocertificazioni (di cui all’articolo 46 del Testo Unico delle disposizioni legislative e regolamentari in materia di documentazione amministrativa, di cui al D.P.R. 28.12.2000, n. 445) in luogo di allegare i certificati di morte e di stato di famiglia.

Termine presentazione della dichiarazione

Il termine per la presentazione della dichiarazione è di 12 mesi dall’apertura della successione.

Sono i soggetti obbligati al pagamento ad autoliquidare l’imposta in base alla dichiarazione della successione, in luogo dell’Ufficio del Registro; resta fermo, come anche a legislazione vigente, che l’obbligo sussiste anche se la dichiarazione è stata presentata dopo la scadenza del relativo termine ma prima che sia stato notificato l’accertamento d’ufficio, tenendo conto delle eventuali dichiarazioni integrative o modificative già presentate; con le modifiche in esame si tiene conto anche dei rimborsi fiscali erogati fino alla presentazione della dichiarazione, in luogo di quelli presentati successivamente.

ACCEDI

ACCEDI CERCA

CERCA